400-0880-104

我們的服務(wù)已觸達(dá)

全國(guó)60多個(gè)省市地區(qū)

站點(diǎn)地圖

×

我們的服務(wù)已觸達(dá)

全國(guó)60多個(gè)省市地區(qū)

站點(diǎn)地圖

×

稅務(wù)知識(shí)

餐飲企業(yè)如何進(jìn)行納稅籌劃

1. 變有限責(zé)任公司為個(gè)人獨(dú)資企業(yè)以降低企業(yè)實(shí)際稅負(fù)

納稅籌劃思路

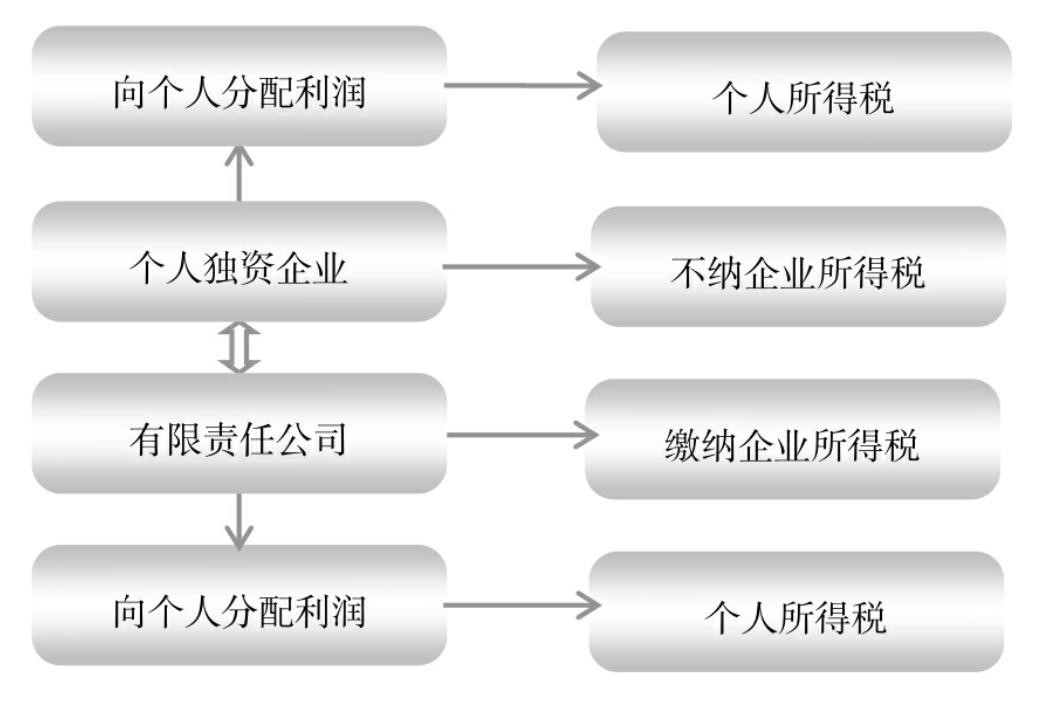

根據(jù)我國(guó)現(xiàn)行稅法,具有法人資格的企業(yè)要繳納企業(yè)所得稅,稅后利潤(rùn)分配給投資者以后,投資者個(gè)人還要繳納個(gè)人所得稅,而對(duì)于不具有法人資格的個(gè)人獨(dú)資企業(yè)和合伙企業(yè),其本身并不納稅,僅對(duì)投資者分得的利潤(rùn)征收個(gè)人所得稅。因此,投資者投資于公司,需要繳納兩次稅才能獲得稅后利潤(rùn),而投資于個(gè)人獨(dú)資企業(yè)和合伙企業(yè),則僅需要繳納一次稅即可獲得稅后利潤(rùn)。在企業(yè)的規(guī)模不是很大時(shí),建議投資者在設(shè)立餐飲企業(yè)時(shí)采取個(gè)人獨(dú)資企業(yè)或者合伙企業(yè)的形式,而不要采取有限責(zé)任公司的形式。

法律政策依據(jù)

(1)《中華人民共和國(guó)企業(yè)所得稅法》(2007年3月16日第十屆全國(guó)人民代表大會(huì)第五次會(huì)議通過(guò),2017年2月24日第十二屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第二十六次會(huì)議第一次修正,2018年12月29日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第七次會(huì)議第二次修正)。

(2)《中華人民共和國(guó)企業(yè)所得稅法實(shí)施條例》(國(guó)務(wù)院2007年12月6日頒布,國(guó)務(wù)院令〔2007〕第512號(hào),自2008年1月1日起實(shí)施)。

(3)《中華人民共和國(guó)個(gè)人所得稅法》(1980年9月10日第五屆全國(guó)人民代表大會(huì)第三次會(huì)議通過(guò),2018年8月31日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第五次會(huì)議第七次修正)。

(4)《中華人民共和國(guó)個(gè)人所得稅法實(shí)施條例》(1994年1月28日中華人民共和國(guó)國(guó)務(wù)院令第142號(hào)發(fā)布,2018年12月18日中華人民共和國(guó)國(guó)務(wù)院令第707號(hào)第四次修訂)。

納稅籌劃圖

圖1 納稅籌劃圖

納稅籌劃案例

【例1】 某個(gè)人投資設(shè)立一家有限責(zé)任公司,專門從事餐飲服務(wù),2019年度實(shí)現(xiàn)利潤(rùn)400萬(wàn)元。請(qǐng)計(jì)算該個(gè)人實(shí)際的稅后利潤(rùn)并提出納稅籌劃方案。

籌劃方案

該有限責(zé)任公司應(yīng)當(dāng)繳納企業(yè)所得稅:400×25%=100(萬(wàn)元)。假設(shè)該公司的稅后利潤(rùn)全部分配給投資者,投資者分得利潤(rùn):400-100=300(萬(wàn)元)。該筆所得屬于股息所得,應(yīng)當(dāng)繳納20%的個(gè)人所得稅:300×20%=60(萬(wàn)元)。投資者的稅后利潤(rùn):300-60=240(萬(wàn)元)。由于該企業(yè)的規(guī)模不是很大,因此,可以考慮將有限責(zé)任公司改為個(gè)人獨(dú)資企業(yè),我國(guó)目前對(duì)個(gè)人獨(dú)資企業(yè)不征稅,僅對(duì)投資者征收個(gè)人所得稅。因此,該企業(yè)的400萬(wàn)元利潤(rùn)需要繳納個(gè)人所得稅:

400×35%-6.55=133.45(萬(wàn)元)。投資者獲得的稅后利潤(rùn):400-133.45=266.55(萬(wàn)元)。通過(guò)納稅籌劃,該投資者多獲得利潤(rùn):266.55-240=26.55(萬(wàn)元)。

2. 將家庭成員作為合伙人以降低企業(yè)適用稅率

納稅籌劃思路

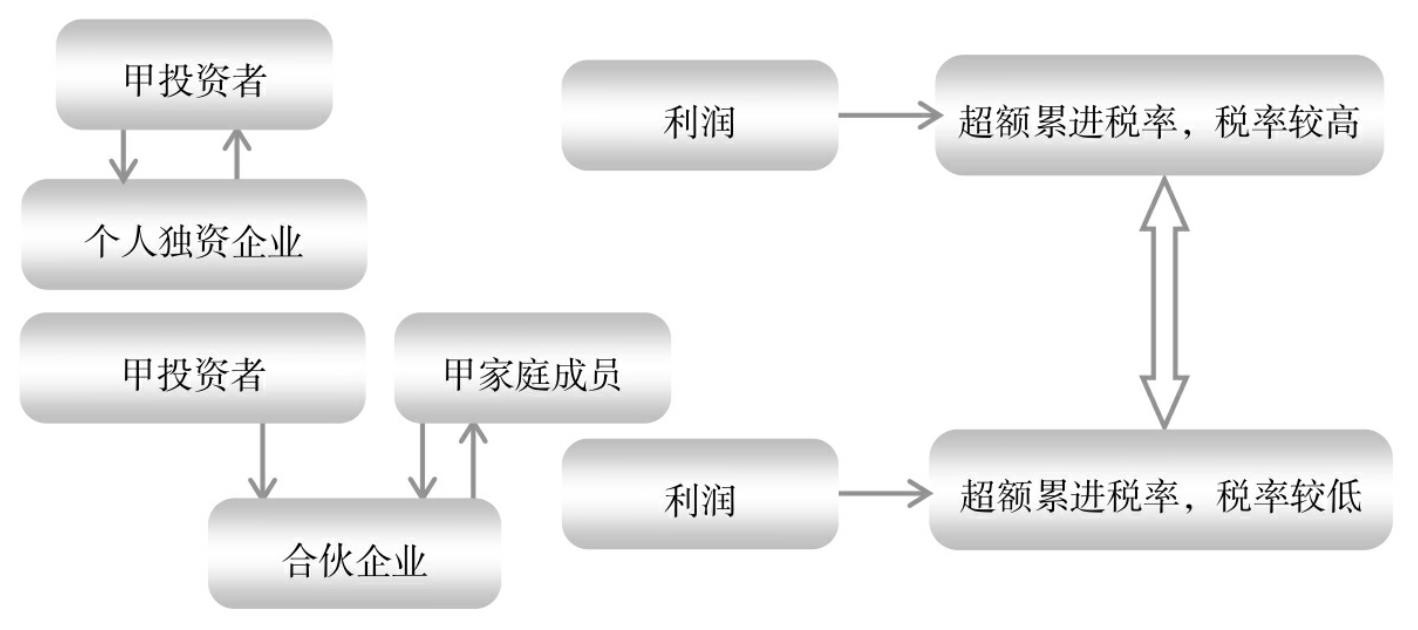

我國(guó)個(gè)人獨(dú)資企業(yè)和合伙企業(yè)本身不繳納所得稅,但其投資者需要按照“經(jīng)營(yíng)所得”繳納個(gè)人所得稅。“生產(chǎn)經(jīng)營(yíng)所得”實(shí)行的是超額累進(jìn)稅率,應(yīng)納稅所得額越多,所適用的稅率越高,因此,投資者可以通過(guò)增加合伙人的方式來(lái)降低每個(gè)人的應(yīng)納稅所得額,從而降低每個(gè)投資者所適用的個(gè)人所得稅稅率。

法律政策依據(jù)

(1)《中華人民共和國(guó)個(gè)人所得稅法》(1980年9月10日第五屆全國(guó)人民代表大會(huì)第三次會(huì)議通過(guò),2018年8月31日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第五次會(huì)議第七次修正)。

(2)《中華人民共和國(guó)個(gè)人所得稅法實(shí)施條例》(1994年1月28日中華人民共和國(guó)國(guó)務(wù)院令第142號(hào)發(fā)布,2018年12月18日中華人民共和國(guó)國(guó)務(wù)院令第707號(hào)第四次修訂)。

納稅籌劃圖

圖2 納稅籌劃圖

納稅籌劃案例

【例2】 某個(gè)人設(shè)立了一家個(gè)人獨(dú)資企業(yè),從事餐飲業(yè),其妻子和兒子、兒媳均作為該企業(yè)的員工從事相應(yīng)工作。2019年度,該企業(yè)獲得利潤(rùn)100萬(wàn)元。請(qǐng)計(jì)算該投資者的稅后利潤(rùn),并提出納稅籌劃方案。

(不考慮工資支付以及個(gè)人基本扣除額)

籌劃方案

該個(gè)人獨(dú)資企業(yè)本身不需要繳納所得稅,投資者應(yīng)當(dāng)就該100萬(wàn)元的利潤(rùn)按照“經(jīng)營(yíng)所得”繳納個(gè)人所得稅。該投資者應(yīng)當(dāng)繳納個(gè)人所得稅:100×35%-6.55=28.45(萬(wàn)元);稅后利潤(rùn):100-28.45=71.55(萬(wàn)元)。由于該企業(yè)的家庭成員都在該企業(yè)工作,因此,可以將該企業(yè)變成合伙企業(yè)。投資者夫婦及其兒子、兒媳均為合伙人,而且每人的份額也是相同的。至于其實(shí)際如何分配該利潤(rùn),則可以通過(guò)家庭協(xié)議來(lái)約定。該企業(yè)100萬(wàn)元的利潤(rùn)將平均分為4份,每人獲得稅前利潤(rùn)25萬(wàn)元。4個(gè)人需要繳納個(gè)人所得稅:(25×20%-1.05)×4=15.8(萬(wàn)元)。稅后利潤(rùn):100-15.8=84.2(萬(wàn)元)。通過(guò)納稅籌劃,增加了稅后利潤(rùn):84.2-71.55=12.65(元)。

3. 利用下崗失業(yè)人員稅收優(yōu)惠政策進(jìn)行納稅籌劃

納稅籌劃思路

《中華人民共和國(guó)企業(yè)所得稅法》第 30 條規(guī)定:“企業(yè)的下列支出,可以在計(jì)算應(yīng)納稅所得額時(shí)加計(jì)扣除:……(二)安置殘疾人員及國(guó)家鼓勵(lì)安置的其他就業(yè)人員所支付的工資。”

根據(jù)《財(cái)政部 國(guó)家稅務(wù)總局關(guān)于安置殘疾人員就業(yè)有關(guān)企業(yè)所得稅優(yōu)惠政策問(wèn)題的通知》(財(cái)稅〔2009〕70號(hào))的規(guī)定,企業(yè)安置殘疾人員的,在按照支付給殘疾職工工資據(jù)實(shí)扣除的基礎(chǔ)上,可以在計(jì)算應(yīng)納稅所得額時(shí)按照支付給殘疾職工工資的100%加計(jì)扣除。

企業(yè)就支付給殘疾職工的工資,在進(jìn)行企業(yè)所得稅預(yù)繳申報(bào)時(shí),允許據(jù)實(shí)計(jì)算扣除;在年度終了進(jìn)行企業(yè)所得稅年度申報(bào)和匯算清繳時(shí),再依照上述規(guī)定計(jì)算加計(jì)扣除。

殘疾人員的范圍適用《中華人民共和國(guó)殘疾人保障法》的有關(guān)規(guī)定。

自2019年1月1日至2021年12月31日,建檔立卡貧困人口、持《就業(yè)創(chuàng)業(yè)證》(注明“自主創(chuàng)業(yè)稅收政策”或“畢業(yè)年度內(nèi)自主創(chuàng)業(yè)稅收政策”)或《就業(yè)失業(yè)登記證》(注明“自主創(chuàng)業(yè)稅收政策”)的人員,從事個(gè)體經(jīng)營(yíng)的,自辦理個(gè)體工商戶登記當(dāng)月起,在3年(36個(gè)月,下同)內(nèi)按每戶每年12 000元為限額依次扣減其當(dāng)年實(shí)際應(yīng)繳納的增值稅、城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加和個(gè)人所得稅。限額標(biāo)準(zhǔn)最高可上浮20%,各省、自治區(qū)、直轄市人民政府可根據(jù)本地區(qū)實(shí)際情況在此幅度內(nèi)確定具體限額標(biāo)準(zhǔn)。納稅人年度應(yīng)繳納稅款小于上述扣減限額的,減免稅額以其實(shí)際繳納的稅款為限;大于上述扣減限額的,以上述扣減限額為限。

上述人員具體包括:①納入全國(guó)扶貧開發(fā)信息系統(tǒng)的建檔立卡貧困人口;②在人力資源社會(huì)保障部門公共就業(yè)服務(wù)機(jī)構(gòu)登記失業(yè)半年以上的人員;③零就業(yè)家庭、享受城市居民最低生活保障家庭勞動(dòng)年齡內(nèi)的登記失業(yè)人員;④畢業(yè)年度內(nèi)高校畢業(yè)生。高校畢業(yè)生,是指實(shí)施高等學(xué)歷教育的普通高等學(xué)校、成人高等學(xué)校應(yīng)屆畢業(yè)的學(xué)生;畢業(yè)年度,是指畢業(yè)所在自然年,即1月1日至12月31日。

企業(yè)招用建檔立卡貧困人口,以及在人力資源社會(huì)保障部門公共就業(yè)服務(wù)機(jī)構(gòu)登記失業(yè)半年以上且持《就業(yè)創(chuàng)業(yè)證》或《就業(yè)失業(yè)登記證》(注明“企業(yè)吸納稅收政策”)的人員,與其簽訂1年以上期限勞動(dòng)合同并依法繳納社會(huì)保險(xiǎn)費(fèi)的,自簽訂勞動(dòng)合同并繳納社會(huì)保險(xiǎn)當(dāng)月起,在3年內(nèi)按實(shí)際招用人數(shù)予以定額依次扣減增值稅、城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加和企業(yè)所得稅優(yōu)惠。定額標(biāo)準(zhǔn)為每人每年6000元,最高可上浮30%,各省、自治區(qū)、直轄市人民政府可根據(jù)本地區(qū)實(shí)際情況在此幅度內(nèi)確定具體定額標(biāo)準(zhǔn)。城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加的計(jì)稅依據(jù)是享受本項(xiàng)稅收優(yōu)惠政策前的增值稅應(yīng)納稅額。按上述標(biāo)準(zhǔn)計(jì)算的稅收扣減額應(yīng)在企業(yè)當(dāng)年實(shí)際應(yīng)繳納的增值稅、城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加和企業(yè)所得稅稅額中扣減,當(dāng)年扣減不完的,不得結(jié)轉(zhuǎn)下年使用。上述所稱企業(yè),是指屬于增值稅納稅人或企業(yè)所得稅納稅人的企業(yè)等單位。

國(guó)務(wù)院扶貧辦在每年1月15日前將建檔立卡貧困人口名單及相關(guān)信息提供給人力資源社會(huì)保障部、稅務(wù)總局,稅務(wù)總局將相關(guān)信息轉(zhuǎn)發(fā)給各省、自治區(qū)、直轄市稅務(wù)部門。人力資源社會(huì)保障部門依托全國(guó)扶貧開發(fā)信息系統(tǒng)核實(shí)建檔立卡貧困人口身份信息。

企業(yè)招用就業(yè)人員既可以適用本通知規(guī)定的稅收優(yōu)惠政策,又可以適用其他扶持就業(yè)專項(xiàng)稅收優(yōu)惠政策的,企業(yè)可以選擇適用最優(yōu)惠的政策,但不得重復(fù)享受。

上述人員,以前年度已享受重點(diǎn)群體創(chuàng)業(yè)就業(yè)稅收優(yōu)惠政策滿3年的,不得再享受上述稅收優(yōu)惠政策;以前年度享受重點(diǎn)群體創(chuàng)業(yè)就業(yè)稅收優(yōu)惠政策未滿 3 年且符合上述規(guī)定條件的,可按上述規(guī)定享受優(yōu)惠至3年期滿。

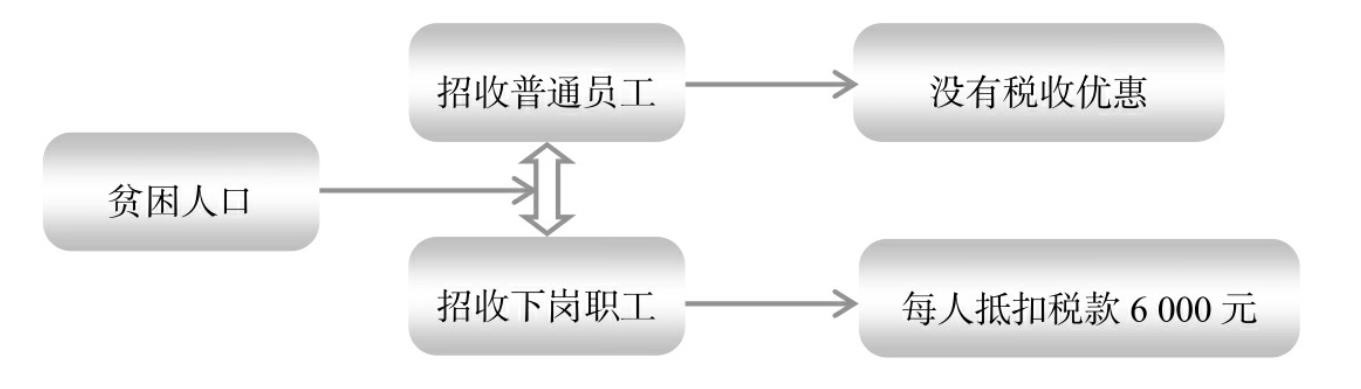

納稅人可以充分利用國(guó)家針對(duì)下崗失業(yè)人員的稅收優(yōu)惠政策來(lái)進(jìn)行納稅籌劃。

法律政策依據(jù)

(1)《中華人民共和國(guó)企業(yè)所得稅法》(2007年3月16日第十屆全國(guó)人民代表大會(huì)第五次會(huì)議通過(guò),2017年2月24日第十二屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第二十六次會(huì)議第一次修正,2018年12月29日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第七次會(huì)議第二次修正)。

(2)《中華人民共和國(guó)企業(yè)所得稅法實(shí)施條例》(國(guó)務(wù)院2007年12月6日頒布,國(guó)務(wù)院令〔2007〕第512號(hào),自2008年1月1日起實(shí)施)。

(3)《財(cái)政部 稅務(wù)總局 人力資源社會(huì)保障部 國(guó)務(wù)院扶貧辦關(guān)于進(jìn)一步支持和促進(jìn)重點(diǎn)群體創(chuàng)業(yè)就業(yè)有關(guān)稅收政策的通知》(財(cái)稅〔2019〕22號(hào))。

納稅籌劃圖

圖3 納稅籌劃圖

納稅籌劃案例

【例3】 某個(gè)人獨(dú)資企業(yè)性質(zhì)的餐館2019年度招收了10名工作人員,2019年度的銷售額為200萬(wàn)元,屬于增值稅小規(guī)模納稅人,各項(xiàng)可以扣除的成本、費(fèi)用和損失為 50萬(wàn)元。請(qǐng)計(jì)算該企業(yè)2019年度需要繳納的增值稅及其附加,并提出納稅籌劃方案。

籌劃方案

該企業(yè)首先應(yīng)當(dāng)繳納增值稅:200×3%=6(萬(wàn)元)。應(yīng)當(dāng)繳納城市維護(hù)建設(shè)稅、教育費(fèi)附加和地方教育費(fèi)附加:5×(7%+3%+2%)=0.72(萬(wàn)元)。如果該企業(yè)在招用工作人員時(shí)選擇下崗失業(yè)人員,每人每年可以抵扣6 000元的稅款,2019年度可以抵扣:6 000×10=60 000(元)。這樣,該企業(yè)應(yīng)當(dāng)繳納的增值稅及其附加6.72萬(wàn)元可以抵扣6萬(wàn)元,但0.72萬(wàn)元的附加仍需要繳納。由此,該投資者即可少繳增值稅6萬(wàn)元。

4. 促銷活動(dòng)中的納稅籌劃

納稅籌劃思路

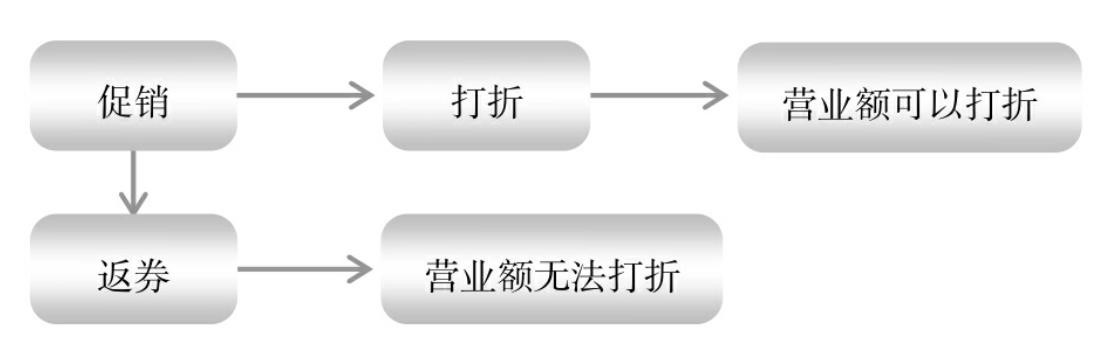

餐飲企業(yè)不同的促銷方式所產(chǎn)生的稅法上的效果是不同的,利用促銷方式的不同可以減輕稅收負(fù)擔(dān)。當(dāng)然,企業(yè)具體選擇哪種促銷方式不能僅僅考慮稅收因素,還應(yīng)該綜合考慮其他因素,如消費(fèi)者的心理、企業(yè)管理返券的成本。一般來(lái)講,消費(fèi)者對(duì)于返券的厭惡心理比較重,而對(duì)于打折則比較喜歡,而打折對(duì)于企業(yè)來(lái)講,也可以減輕稅收負(fù)擔(dān)。

法律政策依據(jù)

(1)《中華人民共和國(guó)增值稅暫行條例》(1993年12月13日國(guó)務(wù)院令第134號(hào)公布,2008年11月5日國(guó)務(wù)院第34次常務(wù)會(huì)議修訂通過(guò),根據(jù)2016年2月6日《國(guó)務(wù)院關(guān)于修改部分行政法規(guī)的決定》第一次修訂,根據(jù)2017年11月19日《國(guó)務(wù)院關(guān)于廢止〈中華人民共和國(guó)營(yíng)業(yè)稅暫行條例〉和修改〈中華人民共和國(guó)增值稅暫行條例〉的決定》第二次修訂)。

(2)《中華人民共和國(guó)增值稅暫行條例實(shí)施細(xì)則》(財(cái)政部 國(guó)家稅務(wù)總局令第50號(hào),根據(jù)2011年10月28日《關(guān)于修改〈中華人民共和國(guó)增值稅暫行條例實(shí)施細(xì)則〉和〈中華人民共和國(guó)營(yíng)業(yè)稅暫行條例實(shí)施細(xì)則〉的決定》修訂)。

納稅籌劃圖

圖4 納稅籌劃圖

納稅籌劃案例

【例4】 屬于增值稅小規(guī)模納稅人的某餐飲企業(yè)準(zhǔn)備采用返券的方式進(jìn)行促銷,即顧客消費(fèi)100元可以享受返券20元,該返券在下次就餐時(shí)具有與現(xiàn)金相同的價(jià)值。假設(shè)某天該餐飲企業(yè)含稅銷售額達(dá)到10000元,則應(yīng)該支付消費(fèi)券2 000元。請(qǐng)計(jì)算該餐飲企業(yè)應(yīng)當(dāng)繳納的增值稅并提出納稅籌劃方案。

籌劃方案

該餐飲企業(yè)應(yīng)該繳納增值稅:10 000÷(1+3%)×3%=291.26(元)。如果該企業(yè)進(jìn)行納稅籌劃,將返券改為直接打八折,則當(dāng)含稅銷售額達(dá)到10 000元時(shí),消費(fèi)者只需要支付8 000元,該餐飲企業(yè)應(yīng)該繳納增值稅:8 000÷(1+3%)×3%=233.01(元)。由此可見(jiàn),這種促銷方式為企業(yè)節(jié)約了增值稅58.25元。如果該活動(dòng)持續(xù)一個(gè)月,則可以為企業(yè)節(jié)約增值稅1 748元。

當(dāng)然,企業(yè)具體選擇哪種促銷方式不能僅僅考慮稅收因素,還應(yīng)該綜合考慮其他因素,如消費(fèi)者的心理、企業(yè)管理返券的成本等。

5. 利用投資者與員工身份的轉(zhuǎn)換進(jìn)行納稅籌劃

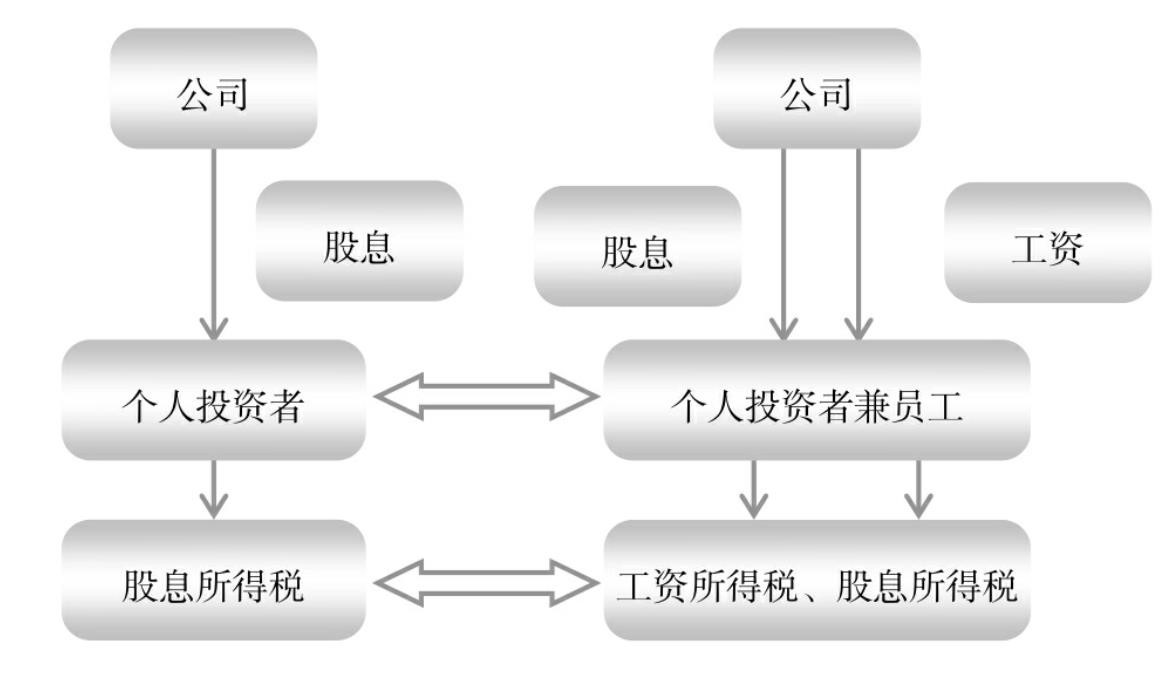

納稅籌劃思路

個(gè)人從被投資企業(yè)獲得股息總是以投資者的身份出現(xiàn),如果個(gè)人以被投資公司員工的身份出現(xiàn),則可以從該公司領(lǐng)取工資,領(lǐng)取工資一方面相當(dāng)于從被投資企業(yè)領(lǐng)取了股息,另一方面該工資還可以在公司計(jì)算繳納企業(yè)所得稅時(shí)予以扣除。個(gè)人創(chuàng)辦餐飲企業(yè)可以采取上述方式進(jìn)行納稅籌劃。

法律政策依據(jù)

(1)《中華人民共和國(guó)企業(yè)所得稅法》(2007年3月16日第十屆全國(guó)人民代表大會(huì)第五次會(huì)議通過(guò),2017年2月24日第十二屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第二十六次會(huì)議第一次修正,2018年12月29日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第七次會(huì)議第二次修正)。

(2)《中華人民共和國(guó)企業(yè)所得稅法實(shí)施條例》(國(guó)務(wù)院2007年12月6日頒布,國(guó)務(wù)院令〔2007〕第512號(hào),自2008年1月1日起實(shí)施)。

(3)《中華人民共和國(guó)個(gè)人所得稅法》(1980年9月10日第五屆全國(guó)人民代表大會(huì)第三次會(huì)議通過(guò),2018年8月31日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第五次會(huì)議第七次修正)。

(4)《中華人民共和國(guó)個(gè)人所得稅法實(shí)施條例》(1994年1月28日中華人民共和國(guó)國(guó)務(wù)院令第142號(hào)發(fā)布,2018年12月18日中華人民共和國(guó)國(guó)務(wù)院令第707號(hào)第四次修訂)。

納稅籌劃圖

圖5 納稅籌劃圖

納稅籌劃案例

【例5】 王先生開辦了一家餐飲有限責(zé)任公司,2019年度可以從該公司獲得100萬(wàn)元的股息。王先生并未在該公司任職,也未從該公司領(lǐng)取工資。王先生獲得該股息將要繳納 20萬(wàn)元的個(gè)人所得稅,稅后純所得為80萬(wàn)元。王先生應(yīng)當(dāng)如何進(jìn)行納稅籌劃?

籌劃方案

王先生可以考慮在該公司擔(dān)任名譽(yù)總經(jīng)理,負(fù)責(zé)公司的整體發(fā)展規(guī)劃。每年從該公司領(lǐng)取工資48萬(wàn)元,年終領(lǐng)取獎(jiǎng)金30萬(wàn)元。由于該公司多開支了78萬(wàn)元的工資,因此,可供分配的稅后股息將降低:100-78×75%=41.5(萬(wàn)元)。王先生全年工資應(yīng)當(dāng)繳納所得稅:(48-6)×25%-3.192=7.308(萬(wàn)元);年終獎(jiǎng)金應(yīng)納稅額:30×20%-1.692=4.308(萬(wàn)元);取得股息應(yīng)納稅額:41.5×20%=8.3(萬(wàn)元);合計(jì)應(yīng)納稅額:7.308+4.308+8.3=19.916(萬(wàn)元)。稅后所得:78+41.5-19.916=99.584(萬(wàn)元)。經(jīng)過(guò)稅務(wù)規(guī)劃,王先生多獲得稅后純所得19.584萬(wàn)元。

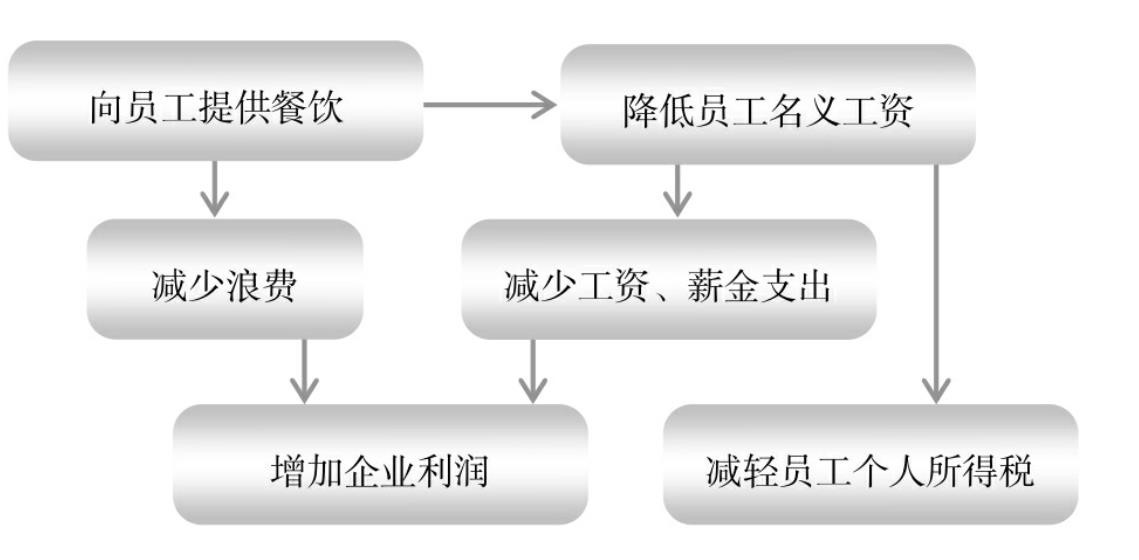

6. 利用餐飲企業(yè)自身優(yōu)勢(shì)降低名義工資

納稅籌劃思路

餐飲企業(yè)自身的優(yōu)勢(shì)就是餐飲,企業(yè)可以考慮降低員工名義工資,而改為提供一日三餐的方式增加員工的實(shí)際工資。這樣,一方面可以充分利用餐飲企業(yè)無(wú)法銷售完的商品,另一方面可以減少員工個(gè)人所應(yīng)當(dāng)繳納的個(gè)人所得稅。

法律政策依據(jù)

(1)《中華人民共和國(guó)企業(yè)所得稅法》(2007年3月16日第十屆全國(guó)人民代表大會(huì)第五次會(huì)議通過(guò),2017年2月24日第十二屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第二十六次會(huì)議第一次修正,2018年12月29日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第七次會(huì)議第二次修正)。

(2)《中華人民共和國(guó)個(gè)人所得稅法》(1980年9月10日第五屆全國(guó)人民代表大會(huì)第三次會(huì)議通過(guò),2018年8月31日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第五次會(huì)議第七次修正)。

(3)《中華人民共和國(guó)個(gè)人所得稅法實(shí)施條例》(1994年1月28日中華人民共和國(guó)國(guó)務(wù)院令第142號(hào)發(fā)布,2018年12月18日中華人民共和國(guó)國(guó)務(wù)院令第707號(hào)第四次修訂)。

納稅籌劃圖

圖6 納稅籌劃圖

納稅籌劃案例

【例6】 2019年度,某有限責(zé)任公司形式的餐館擁有員工100人,人均年綜合所得應(yīng)納稅所得額為1.2萬(wàn)元,該餐館員工一日三餐均自己解決。該餐館每年由于商品無(wú)法銷售出去而產(chǎn)生的損失為12萬(wàn)元。請(qǐng)針對(duì)該情況提出納稅籌劃方案。

籌劃方案

該企業(yè)每年應(yīng)當(dāng)預(yù)扣預(yù)繳個(gè)人所得稅:1.2×3%×100=3.6(萬(wàn)元)。該企業(yè)可以考慮為員工免費(fèi)提供一日三餐,這些餐飲是在企業(yè)經(jīng)營(yíng)以后剩余的商品中提供,一方面避免了由于商品無(wú)法銷售出去而產(chǎn)生的損失12萬(wàn)元,另一方面可以將職工的人均年工資降低1.2萬(wàn)元。這樣,該企業(yè)不需要預(yù)扣預(yù)繳個(gè)人所得稅,減輕個(gè)人所得稅負(fù)擔(dān)3.6萬(wàn)元,另一方面可以避免12萬(wàn)元的浪費(fèi),可謂一舉兩得。

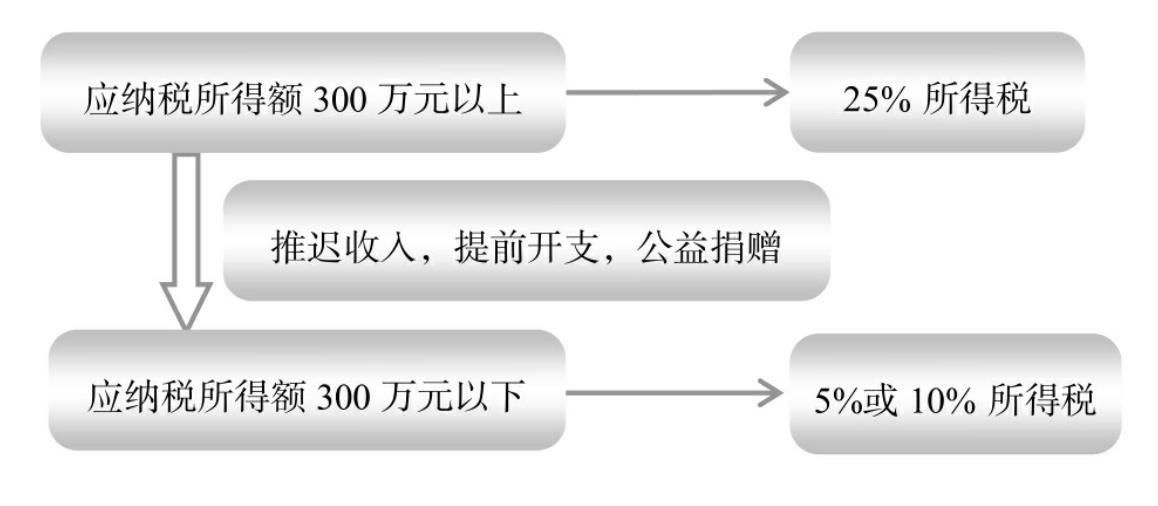

7. 轉(zhuǎn)變?yōu)樾⌒臀⒗髽I(yè)享受低稅率優(yōu)惠

納稅籌劃思路

《中華人民共和國(guó)企業(yè)所得稅法》第28條規(guī)定:“符合條件的小型微利企業(yè),減按20%的稅率征收企業(yè)所得稅。”符合條件的小型微利企業(yè),是指從事國(guó)家非限制和禁止行業(yè),并符合下列條件的企業(yè):

(1)工業(yè)企業(yè),年度應(yīng)納稅所得額不超過(guò)300萬(wàn)元,從業(yè)人數(shù)不超過(guò)100人,資產(chǎn)總額不超過(guò)3 000萬(wàn)元。

(2)其他企業(yè),年度應(yīng)納稅所得額不超過(guò)300萬(wàn)元,從業(yè)人數(shù)不超過(guò)80人,資產(chǎn)總額不超過(guò)1 000萬(wàn)元。

如果餐飲企業(yè)的年應(yīng)納稅所得額在300萬(wàn)元左右,則應(yīng)當(dāng)考慮利用該項(xiàng)低稅率優(yōu)惠政策進(jìn)行納稅籌劃。

自2017年1月1日起至2019年12月31日止,將小型微利企業(yè)的年應(yīng)納稅所得額上限由30萬(wàn)元提高至50萬(wàn)元,對(duì)年應(yīng)納稅所得額低于50萬(wàn)元(含50萬(wàn)元)的小型微利企業(yè),其所得減按50%計(jì)入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。自2019年1月1日至2021年12月31日,對(duì)小型微利企業(yè)年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,減按25%計(jì)入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅;對(duì)年應(yīng)納稅所得額超過(guò)100萬(wàn)元但不超過(guò)300萬(wàn)元的部分,減按50%計(jì)入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。

法律政策依據(jù)

(1)《中華人民共和國(guó)企業(yè)所得稅法》(2007年3月16日第十屆全國(guó)人民代表大會(huì)第五次會(huì)議通過(guò),2017年2月24日第十二屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第二十六次會(huì)議第一次修正,2018年12月29日第十三屆全國(guó)人民代表大會(huì)常務(wù)委員會(huì)第七次會(huì)議第二次修正)。

(2)《中華人民共和國(guó)企業(yè)所得稅暫行條例》(國(guó)務(wù)院1993年12月13日頒布,國(guó)務(wù)院令〔1993〕第137號(hào),自1994年1月1日起實(shí)施,2008年1月1日廢止)。

(3)《財(cái)政部 稅務(wù)總局關(guān)于實(shí)施小微企業(yè)普惠性稅收減免政策的通知》(財(cái)稅〔2019〕13號(hào))。

納稅籌劃圖

圖7 納稅籌劃圖

納稅籌劃案例

【例7】 某有限責(zé)任公司形式的餐飲企業(yè)2019年度的應(yīng)納稅所得額為310萬(wàn)元。該公司員工為20人,資產(chǎn)總額為500萬(wàn)元。請(qǐng)計(jì)算該公司應(yīng)當(dāng)繳納的企業(yè)所得稅,并提出納稅籌劃方案。

籌劃方案

該企業(yè)應(yīng)當(dāng)繳納企業(yè)所得稅:310×25%=77.5(萬(wàn)元)。該公司的凈利潤(rùn):310-77.5=232.5 (萬(wàn)元)。由于該企業(yè)的年應(yīng)納稅所得額在300萬(wàn)元左右,因此,可以考慮通過(guò)納稅籌劃享受低稅率優(yōu)惠政策。該企業(yè)可以在 2019 年年底向希望工程捐款或者打折讓利,使得應(yīng)納稅所得額降低至300萬(wàn)元。這樣,該公司2019年度應(yīng)當(dāng)繳納企業(yè)所得稅:100×25%×20%+200×50%×20%=25(萬(wàn)元)。該公司的凈利潤(rùn):300-25=275(萬(wàn)元)。該公司降低10萬(wàn)元的應(yīng)納稅所得額,卻增加了42.5萬(wàn)元的凈利潤(rùn)。

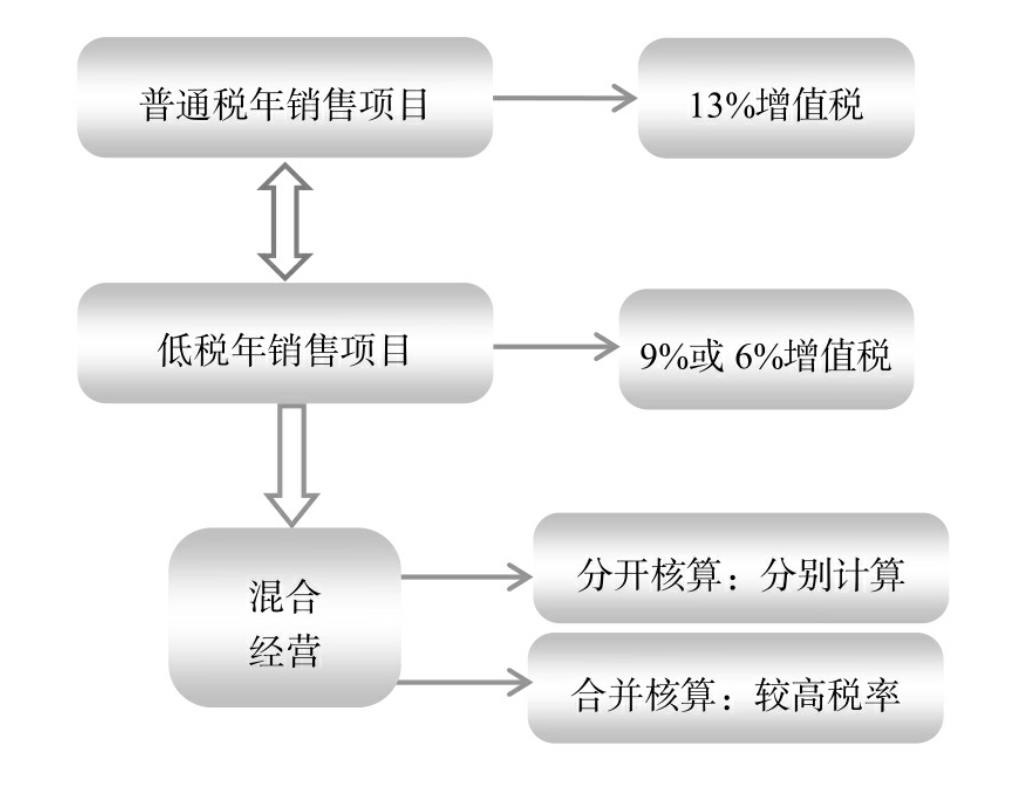

8. 分別核算進(jìn)行增值稅納稅籌劃

納稅籌劃思路

營(yíng)改增之后,增值稅適用的稅率包括 13%、9%、6%和 0,不同的項(xiàng)目適用的增值稅稅率不同。餐飲企業(yè)提供的餐飲服務(wù)適用 6%的稅率,有些規(guī)模比較大的餐飲企業(yè)還同時(shí)兼營(yíng)企業(yè)項(xiàng)目,如銷售貨物(地方特產(chǎn)、煙酒、服裝等),該項(xiàng)目適用的增值稅稅率為 13%,還有的提供有形動(dòng)產(chǎn)租賃服務(wù),適用13%的稅率,還有的提供不動(dòng)產(chǎn)租賃,適用9%的稅率,還有的在自家田地中種植農(nóng)作物并銷售自產(chǎn)的農(nóng)產(chǎn)品,如采摘水果項(xiàng)目,該類經(jīng)營(yíng)免征增值稅。納稅人兼營(yíng)不同稅率的項(xiàng)目,應(yīng)當(dāng)分別核算不同稅率項(xiàng)目的銷售額;未分別核算銷售額的,從高適用稅率。如果企業(yè)同時(shí)提供上述不同的銷售項(xiàng)目,此時(shí),企業(yè)就應(yīng)當(dāng)將二者獨(dú)立核算,或者分別由不同的子公司予以經(jīng)營(yíng),以避免從高適用稅率。

法律政策依據(jù)

(1)《中華人民共和國(guó)增值稅暫行條例》(1993年12月13日國(guó)務(wù)院令第134號(hào)公布,2008年11月5日國(guó)務(wù)院第34次常務(wù)會(huì)議修訂通過(guò),根據(jù)2016年2月6日《國(guó)務(wù)院關(guān)于修改部分行政法規(guī)的決定》第一次修訂,根據(jù)2017年11月19日《國(guó)務(wù)院關(guān)于廢止〈中華人民共和國(guó)營(yíng)業(yè)稅暫行條例〉和修改〈中華人民共和國(guó)增值稅暫行條例〉的決定》第二次修訂)。

(2)《中華人民共和國(guó)增值稅暫行條例實(shí)施細(xì)則》(財(cái)政部 國(guó)家稅務(wù)總局第50號(hào)令,根據(jù)2011年10月28日《關(guān)于修改〈中華人民共和國(guó)增值稅暫行條例實(shí)施細(xì)則〉和〈中華人民共和國(guó)營(yíng)業(yè)稅暫行條例實(shí)施細(xì)則〉的決定》修訂)。

(3)《財(cái)政部 國(guó)家稅務(wù)總局關(guān)于簡(jiǎn)并增值稅稅率有關(guān)政策的通知》(財(cái)稅〔2017〕37號(hào))。

(4)《財(cái)政部 稅務(wù)總局關(guān)于調(diào)整增值稅稅率的通知》(財(cái)稅〔2018〕32號(hào))。

納稅籌劃圖

圖8 納稅籌劃圖

納稅籌劃案例

【例8】 某公司是一家融餐飲、會(huì)議和休閑度假于一體的企業(yè)。2019年度,該公司餐飲服務(wù)的含稅銷售額為500萬(wàn)元,銷售地方特產(chǎn)和煙酒等貨物取得200萬(wàn)元,將若干套房產(chǎn)出租給其他公司作為辦公室,取得租金100萬(wàn)元,銷售自產(chǎn)蘋果取得 50萬(wàn)元。由于該公司沒(méi)有進(jìn)行單獨(dú)核算,上述收入均混在一起,含稅總收入為850萬(wàn)元,允許抵扣的增值稅進(jìn)項(xiàng)稅額為80萬(wàn)元。請(qǐng)計(jì)算該公司應(yīng)當(dāng)繳納的增值稅及其附加,并提出納稅籌劃方案。

籌劃方案

該公司由于沒(méi)有準(zhǔn)確核算各類銷售收入,因此,應(yīng)當(dāng)一并按照13%的稅率征收增值稅。該公司增值稅銷項(xiàng)稅額為:850÷(1+13%)×13%=97.79(萬(wàn)元),應(yīng)當(dāng)繳納增值稅:97.79-50=47.79 (萬(wàn)元),應(yīng)當(dāng)繳納城市維護(hù)建設(shè)稅、教育費(fèi)附加和地方教育費(fèi)附加:47.79×(7%+3%+2%)=5.73(萬(wàn)元),合計(jì)納稅53.52萬(wàn)元。建議該公司將各項(xiàng)銷售收入分別核算,其中,餐飲服務(wù)適用6%的稅率,銷售貨物適用13%的稅率,不動(dòng)產(chǎn)租賃服務(wù)適用9%的稅率,銷售自產(chǎn)蘋果免征增值稅。該公司的增值稅銷項(xiàng)稅額:500÷(1+6%)×6%+200÷(1+13%)×13%+100÷(1+9%)×9%=59.57(萬(wàn)元),應(yīng)當(dāng)繳納增值稅:59.57-50=9.57(萬(wàn)元),應(yīng)當(dāng)繳納城市維護(hù)建設(shè)稅、教育費(fèi)附加和地方教育費(fèi)附加:9.57×(7%+3%+2%)=1.15(萬(wàn)元)。合計(jì)納稅10.72萬(wàn)元。可以減少應(yīng)納稅額:53.52-10.72=42.8(萬(wàn)元)。

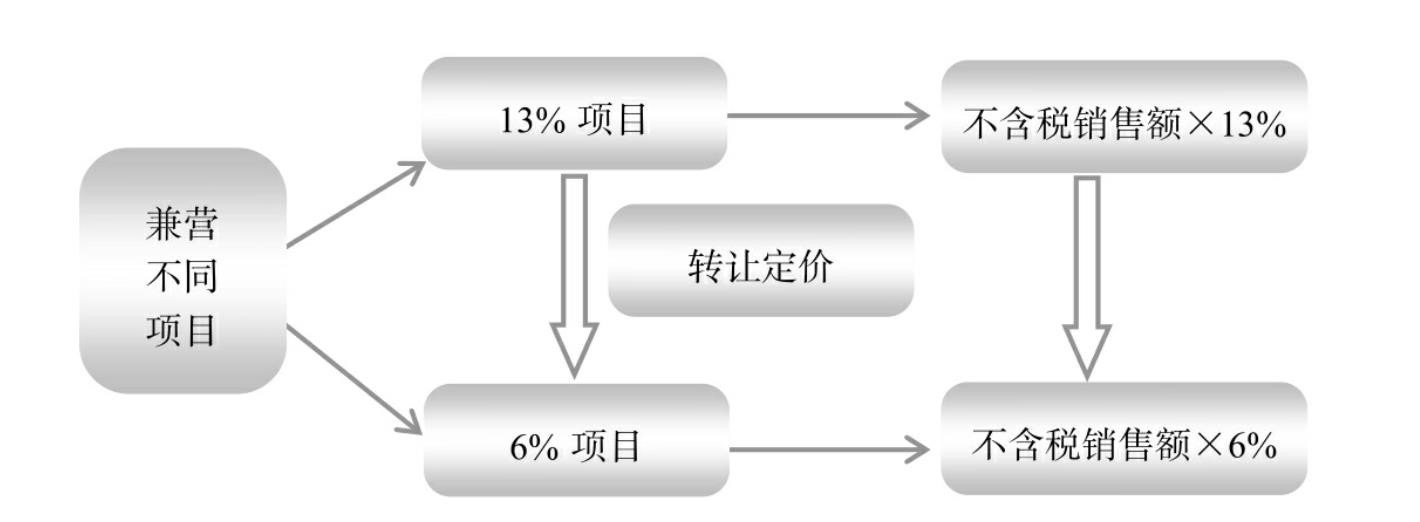

9. 從高稅率項(xiàng)目向低稅率項(xiàng)目轉(zhuǎn)移利潤(rùn)

納稅籌劃思路

當(dāng)企業(yè)從事兩種適用不同稅率的經(jīng)營(yíng)項(xiàng)目時(shí),可以適當(dāng)考慮在兩種項(xiàng)目分別核算的前提下,將利潤(rùn)從高稅率項(xiàng)目向低稅率項(xiàng)目轉(zhuǎn)移,從而減輕稅收負(fù)擔(dān)。目前,餐飲企業(yè)提供餐飲服務(wù)適用的增值稅稅率為 6%,銷售一般貨物適用增值稅稅率為13%,不動(dòng)產(chǎn)租賃適用增值稅稅率為 9%。企業(yè)可以適當(dāng)將高稅率項(xiàng)目的銷售額向低稅率項(xiàng)目進(jìn)行轉(zhuǎn)移。

法律政策依據(jù)

(1)《中華人民共和國(guó)增值稅暫行條例》(1993年12月13日國(guó)務(wù)院令第134號(hào)公布,2008年11月5日國(guó)務(wù)院第34次常務(wù)會(huì)議修訂通過(guò),根據(jù)2016年2月6日《國(guó)務(wù)院關(guān)于修改部分行政法規(guī)的決定》第一次修訂,根據(jù)2017年11月19日《國(guó)務(wù)院關(guān)于廢止〈中華人民共和國(guó)營(yíng)業(yè)稅暫行條例〉和修改〈中華人民共和國(guó)增值稅暫行條例〉的決定》第二次修訂)。

(2)《中華人民共和國(guó)增值稅暫行條例實(shí)施細(xì)則》(財(cái)政部 國(guó)家稅務(wù)總局第50號(hào)令,根據(jù)2011年10月28日《關(guān)于修改〈中華人民共和國(guó)增值稅暫行條例實(shí)施細(xì)則〉和〈中華人民共和國(guó)營(yíng)業(yè)稅暫行條例實(shí)施細(xì)則〉的決定》修訂)。

(3)《財(cái)政部 國(guó)家稅務(wù)總局關(guān)于簡(jiǎn)并增值稅稅率有關(guān)政策的通知》(財(cái)稅〔2017〕37號(hào))。

(4)《財(cái)政部 稅務(wù)總局關(guān)于調(diào)整增值稅稅率的通知》(財(cái)稅〔2018〕32號(hào))。

納稅籌劃圖

圖9 納稅籌劃圖

納稅籌劃案例

【例9】 某公司是一家融餐飲、會(huì)議和度假休閑于一體的企業(yè),該公司2019年度餐飲服務(wù)取得含稅收入500萬(wàn)元,銷售煙酒百貨取得收入200萬(wàn)元,允許抵扣的增值稅進(jìn)項(xiàng)稅額為30萬(wàn)元。請(qǐng)計(jì)算該公司應(yīng)當(dāng)繳納的增值稅,并提出納稅籌劃方案。

籌劃方案

該公司應(yīng)當(dāng)繳納增值稅:500÷(1+6%)×6%+200÷(1+13%)×13%-30=21.31(萬(wàn)元)。由于該公司經(jīng)營(yíng)的項(xiàng)目分別適用于兩種不同的稅率,因此,該公司可以考慮對(duì)在該公司就餐并購(gòu)買煙酒百貨的顧客采取轉(zhuǎn)讓定價(jià)策略,即對(duì)該顧客就餐收取較高費(fèi)用,而對(duì)顧客購(gòu)買煙酒百貨收取較低費(fèi)用,通過(guò)轉(zhuǎn)讓定價(jià)可以將該公司2019年度適用13%稅率的增值稅項(xiàng)目的銷售額降低為100萬(wàn)元,適用6%稅率的增值稅項(xiàng)目的銷售額相應(yīng)增加為600萬(wàn)元。這樣,該公司應(yīng)當(dāng)繳納增值稅:600÷(1+6%)×6%+100÷(1+13%)×13%-30=15.46(萬(wàn)元)。通過(guò)納稅籌劃,減輕增值稅負(fù)擔(dān):21.31-15.46=5.85(萬(wàn)元)。

?

現(xiàn)狀分析 · 靈工規(guī)劃 · 效益展望 · 落地實(shí)施